Độ lệch là gì ? Độ lệch (hay Deviation) đó cách làm thủ công được sử dụng...

Kiến thức tài chính

Tất cả chúng ta đều muốn đúng. Thật không may, không phải lúc nào cũng có thể...

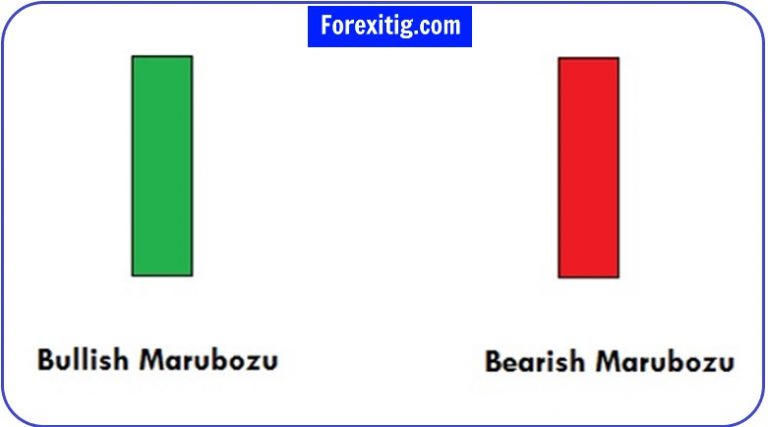

Mô hình nến marubozu là gì? Marubozu là một trong những mô hình nến có tín hiệu...