Sàn INGOT Brokers là một sàn môi giới đến từ Úc, cung cấp cho khách hàng hơn...

Pivot Point là một công cụ dùng để phân tích kỹ thuật, dùng để xác định xu...

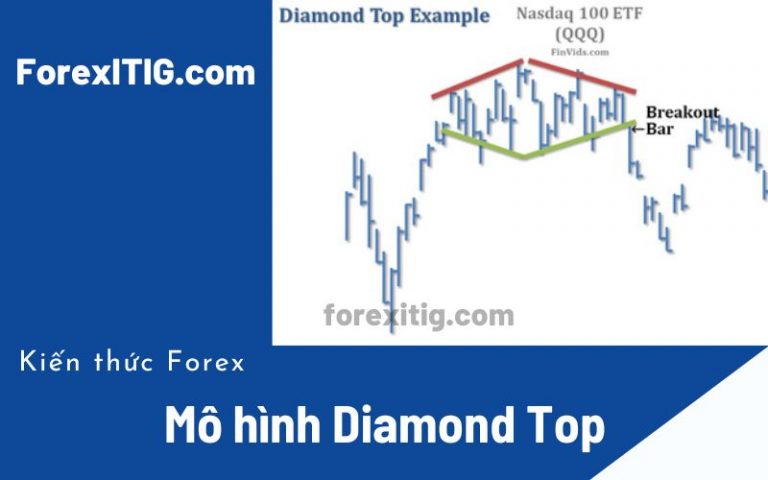

Mô hình giá Diamond Top (Đỉnh kim cương) được xem là một mô hình giá đảo chiều...